SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. maxssh |Мои итоги. Декабрь 2021. Итоги 2021

- 31 декабря 2021, 17:55

- |

Приветствую!

Прежде всего, хочу от всей души поздравить читателей Смарт-Лаба с наступающим 2022 Новым годом! Здоровья, счастья, удачи и благополучия! Исполнения всех желаний, душевного спокойствия и покорения новых амбициозных целей и вершин!

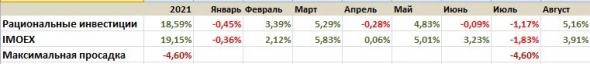

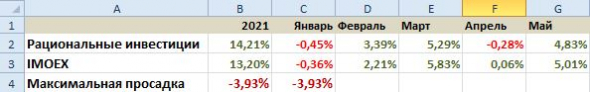

Результаты декабря 2021 и уже итоговые по всему 2021 году торговой стратегии «рациональные инвестиции».

Результат месяца и года оцениваю как неудовлетворительный. Основная задача — альфа к бенчмарку не выполнена. Можно было бы найти множество красивых и не очень оправданий, например, совет Баффета оценивать стратегии, как минимум по результатам трехгодичного цикла и т.д. Но искать оправдания — тупиковый путь. По сути, будучи единоличным и частным управляющим на меня не действует множество ограничений, свойственных управляющим в тех или иных фондах, но и отсутствие ограничений означает 100% ответственность за конечный результат.

( Читать дальше )

Прежде всего, хочу от всей души поздравить читателей Смарт-Лаба с наступающим 2022 Новым годом! Здоровья, счастья, удачи и благополучия! Исполнения всех желаний, душевного спокойствия и покорения новых амбициозных целей и вершин!

Результаты декабря 2021 и уже итоговые по всему 2021 году торговой стратегии «рациональные инвестиции».

Результат месяца и года оцениваю как неудовлетворительный. Основная задача — альфа к бенчмарку не выполнена. Можно было бы найти множество красивых и не очень оправданий, например, совет Баффета оценивать стратегии, как минимум по результатам трехгодичного цикла и т.д. Но искать оправдания — тупиковый путь. По сути, будучи единоличным и частным управляющим на меня не действует множество ограничений, свойственных управляющим в тех или иных фондах, но и отсутствие ограничений означает 100% ответственность за конечный результат.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. maxssh |Мои итоги. Октябрь 2021.

- 01 ноября 2021, 15:26

- |

Приветствую.

Результаты октября 2021 торговой стратегии «рациональные инвестиции».

Отставание от бенчмарка увеличивается. Причина — наличие в октябре значительной доли лонгов Si, которые пришлось закрывать, фиксируя убыток после ужесточения ЦБ РФ выше ожидаемого 22.10. Сейчас, уже сидя на заборе, можно порассуждать на тему разницы ставок и что с этой разницей будет дальше. Формально, ФРС планирует ужесточение если не в ноябре, то в декабре этого года точно. Очевидно, что инфляция как в США, так и во всем мире выходит из под контроля. Продолжение текущей политики без измений в ставке, выкупе активов и раздаче денег населению неизбежно приведет к двузначным значениям уже в ближайшем будующем. С другой стороны, расходы бюджета США сейчас уже вдвое! превышают доходы и насколько жесткой будет посадка при ужесточении, прогнозировать трудно.

( Читать дальше )

Результаты октября 2021 торговой стратегии «рациональные инвестиции».

Отставание от бенчмарка увеличивается. Причина — наличие в октябре значительной доли лонгов Si, которые пришлось закрывать, фиксируя убыток после ужесточения ЦБ РФ выше ожидаемого 22.10. Сейчас, уже сидя на заборе, можно порассуждать на тему разницы ставок и что с этой разницей будет дальше. Формально, ФРС планирует ужесточение если не в ноябре, то в декабре этого года точно. Очевидно, что инфляция как в США, так и во всем мире выходит из под контроля. Продолжение текущей политики без измений в ставке, выкупе активов и раздаче денег населению неизбежно приведет к двузначным значениям уже в ближайшем будующем. С другой стороны, расходы бюджета США сейчас уже вдвое! превышают доходы и насколько жесткой будет посадка при ужесточении, прогнозировать трудно.

( Читать дальше )

Блог им. maxssh |Мои итоги. Сетябрь 2021.

- 01 октября 2021, 12:33

- |

Приветствую.

Результаты сентября 2021 торговой стратегии «рациональные инвестиции».

За месяц закрыты ММК, Five, Татнефть, Пик, Газпромнефть и Агро. С двумя последними ситуация получилась неприятная. В большинстве случаев позиции у меня закрываются лимитными стопами или тейк профитами. Пик как раз и был закрыт тейк-профитом по 1500. А вот SIBN и AGRO закрылись практически на самых лоях по 400 и 1050, если правильно все помню. Вообще, это больше вопрос философии и методологии тестирования системы. Расчет стопов системы я долго тестировал, смысл был в защите от серьезных убытков при незначительном количестве ложных закрытий в результате аномальных выносов. Пока не вижу смысла вносить коррективы, редкие случайные срабатывания являются платой за уменьшение уровня убытка при разворотах, хотя в конце года будет о чем подумать над финальными итогами. Последние пару недель значительная часть портфеля в долларе, что по состоянию на утро 1 октября немного снижает общую доходность по месяцу.

Результаты сентября 2021 торговой стратегии «рациональные инвестиции».

За месяц закрыты ММК, Five, Татнефть, Пик, Газпромнефть и Агро. С двумя последними ситуация получилась неприятная. В большинстве случаев позиции у меня закрываются лимитными стопами или тейк профитами. Пик как раз и был закрыт тейк-профитом по 1500. А вот SIBN и AGRO закрылись практически на самых лоях по 400 и 1050, если правильно все помню. Вообще, это больше вопрос философии и методологии тестирования системы. Расчет стопов системы я долго тестировал, смысл был в защите от серьезных убытков при незначительном количестве ложных закрытий в результате аномальных выносов. Пока не вижу смысла вносить коррективы, редкие случайные срабатывания являются платой за уменьшение уровня убытка при разворотах, хотя в конце года будет о чем подумать над финальными итогами. Последние пару недель значительная часть портфеля в долларе, что по состоянию на утро 1 октября немного снижает общую доходность по месяцу.

Блог им. maxssh |Мои итоги. Август 2021.

- 01 сентября 2021, 12:03

- |

Приветствую.

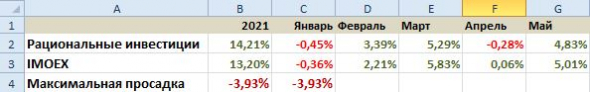

Результаты августа 2021 торговой стратегии «рациональные инвестиции».

Вместе с новыми максимумами ММВБ обновились и максимумы счета. Немного лучшую динамику обеспечивают бумаги, удельный вес которых в индексе незначителен (Система, ММК, Пик) или они вообще отсутствуют в индексе (Черкизово, Агро, Сегежа, НМТП). Погашен ОФЗ26217, перед отсечкой закрыта позиция по Северстали, на хаях по 5500 закрыта половина позиции по Яндексу. После Яндекса и Северстали портфель стал практически без плеча.

Текущий состав:

( Читать дальше )

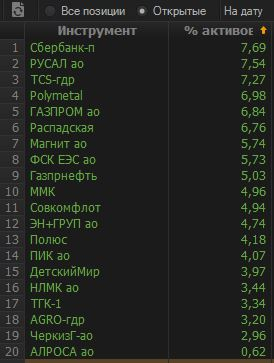

Результаты августа 2021 торговой стратегии «рациональные инвестиции».

Вместе с новыми максимумами ММВБ обновились и максимумы счета. Немного лучшую динамику обеспечивают бумаги, удельный вес которых в индексе незначителен (Система, ММК, Пик) или они вообще отсутствуют в индексе (Черкизово, Агро, Сегежа, НМТП). Погашен ОФЗ26217, перед отсечкой закрыта позиция по Северстали, на хаях по 5500 закрыта половина позиции по Яндексу. После Яндекса и Северстали портфель стал практически без плеча.

Текущий состав:

( Читать дальше )

Блог им. maxssh |Мои итоги. Июль 2021.

- 01 августа 2021, 03:20

- |

Приветствую.

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Как и в июне, результат околонулевой. Если смотреть на индекс на недельном масштабе, видно затухание бычьего тренда, начавшегося в ноябре прошлого года. В середине месяца обновилась максимальная годовая просадка, хотя чего-то серьезного в ее значении нет. Вот насчет этого уже пару раз говорили, что я излишне консервативен. Мол, если хочешь бить индекс за счет активного управления, нужно выбранные бумаги брать на плечи. Я не за это. Уж если использовать леверидж, то тогда с плечом нужно брать именно сам индекс, тогда риск\прибыль кратно увеличиваются.

Немного пофилософствую на тему риска и доходности портфелей и сравнения портфелей с индексами. Сейчас очень распространена точка зрения, что простому инвестору обывателю все, что нужно сделать — это купить индекс и вот он уже обыграл подавляющее большинство профучастников или частников составляющих личные портфели. Можно ничего больше не делать, пару раз в год посмотреть насколько стал богаче и дальше заниматься своими делами. Мне кажется это сильно упрощенный подход и в нем есть два важных аспекта:

( Читать дальше )

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Как и в июне, результат околонулевой. Если смотреть на индекс на недельном масштабе, видно затухание бычьего тренда, начавшегося в ноябре прошлого года. В середине месяца обновилась максимальная годовая просадка, хотя чего-то серьезного в ее значении нет. Вот насчет этого уже пару раз говорили, что я излишне консервативен. Мол, если хочешь бить индекс за счет активного управления, нужно выбранные бумаги брать на плечи. Я не за это. Уж если использовать леверидж, то тогда с плечом нужно брать именно сам индекс, тогда риск\прибыль кратно увеличиваются.

Немного пофилософствую на тему риска и доходности портфелей и сравнения портфелей с индексами. Сейчас очень распространена точка зрения, что простому инвестору обывателю все, что нужно сделать — это купить индекс и вот он уже обыграл подавляющее большинство профучастников или частников составляющих личные портфели. Можно ничего больше не делать, пару раз в год посмотреть насколько стал богаче и дальше заниматься своими делами. Мне кажется это сильно упрощенный подход и в нем есть два важных аспекта:

( Читать дальше )

Блог им. maxssh |Мои итоги. Июнь 2021.

- 01 июля 2021, 16:29

- |

Приветствую.

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

( Читать дальше )

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

( Читать дальше )

Блог им. maxssh |Мои итоги. Май 2021. Don't sell in may and go away.

- 01 июня 2021, 13:44

- |

Приветствую.

Результаты мая 2021 торговой стратегии «рациональные инвестиции».

В мае не обошлось без перетрахувания парламента перетряхивания портфеля. Были закрыты по стопам Акрон, Система, Мосбиржа и Лукойл. Расставаться с последним было особенно жалко, так как стоп сработал на 5700, после чего бумага вернулась к росту. Но правила не переписываются под каждый конкретный случай, а их изменение — процесс долгосрочного перерасчёта на тестах. МТС закрыт по TP на 339 в конце месяца, но он и покупался для хода внутри канала, Добавлены Русал, Совкомфлот и ФСК. В текущем виде портфель выглядит так:

( Читать дальше )

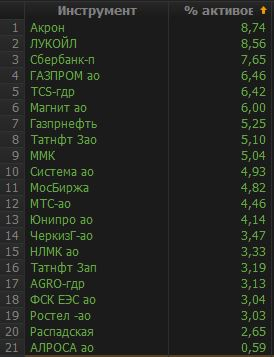

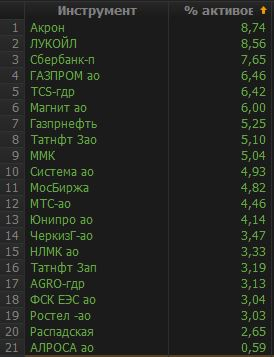

Результаты мая 2021 торговой стратегии «рациональные инвестиции».

В мае не обошлось без перетрахувания парламента перетряхивания портфеля. Были закрыты по стопам Акрон, Система, Мосбиржа и Лукойл. Расставаться с последним было особенно жалко, так как стоп сработал на 5700, после чего бумага вернулась к росту. Но правила не переписываются под каждый конкретный случай, а их изменение — процесс долгосрочного перерасчёта на тестах. МТС закрыт по TP на 339 в конце месяца, но он и покупался для хода внутри канала, Добавлены Русал, Совкомфлот и ФСК. В текущем виде портфель выглядит так:

( Читать дальше )

Блог им. maxssh |Мои итоги. Апрель 2021

- 02 мая 2021, 22:32

- |

Приветствую.

Результаты апреля 2021 торговой стратегии «рациональные инвестиции».

Апрель до своей последней декады был хорош. Бумажная прибыль обновляла годовые хаи. А потом случилась продразверстка и раскулачивание металлургов РЫНОЧНОЕ РЕГУЛИРОВАНИЕ (это как?) цен на металлопродукцию. Конечно же такие улучшения всегда происходят по «просьбам трудящихся». Однако трудящимся тоже нужно дуржать ухо востро — легко может появиться идея отрегулировать и цены на строящуюся недвижимость. Котировки металлургов ожидаемо завалились, а у меня в портфеле ММК на 5% и НЛМК на 3%.

Также завалились (и закрылись по SL), бумаги Татнефти, обычные и префы. Совет директоров Татнефти урезал дивидендны, т.к. ранее было «рыночно отрегулировано» налогообложение по добыче сверхвязкой нефти. Обычки и префа у меня также было суммарно около 8% от портфеля. Sad but true.

( Читать дальше )

Результаты апреля 2021 торговой стратегии «рациональные инвестиции».

Апрель до своей последней декады был хорош. Бумажная прибыль обновляла годовые хаи. А потом случилась продразверстка и раскулачивание металлургов РЫНОЧНОЕ РЕГУЛИРОВАНИЕ (это как?) цен на металлопродукцию. Конечно же такие улучшения всегда происходят по «просьбам трудящихся». Однако трудящимся тоже нужно дуржать ухо востро — легко может появиться идея отрегулировать и цены на строящуюся недвижимость. Котировки металлургов ожидаемо завалились, а у меня в портфеле ММК на 5% и НЛМК на 3%.

Также завалились (и закрылись по SL), бумаги Татнефти, обычные и префы. Совет директоров Татнефти урезал дивидендны, т.к. ранее было «рыночно отрегулировано» налогообложение по добыче сверхвязкой нефти. Обычки и префа у меня также было суммарно около 8% от портфеля. Sad but true.

( Читать дальше )

Блог им. maxssh |Мои итоги. Март 2021

- 01 апреля 2021, 14:53

- |

Приветствую.

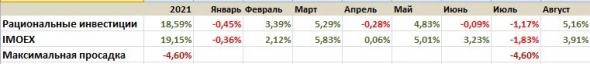

Результаты марта 2021 торговой стратегии «рациональные инвестиции».

По прежнему пытаюсь понять методику расчёта доходности на Comon, если складывать показатели по каждому месяцу из показателей на сайте, то данные не совпадают с годовой суммой. Возможно в расчете за базу принимается СЧА на начало месяца.

Состав портфеля на начало апреля:

( Читать дальше )

Результаты марта 2021 торговой стратегии «рациональные инвестиции».

По прежнему пытаюсь понять методику расчёта доходности на Comon, если складывать показатели по каждому месяцу из показателей на сайте, то данные не совпадают с годовой суммой. Возможно в расчете за базу принимается СЧА на начало месяца.

Состав портфеля на начало апреля:

( Читать дальше )

Блог им. maxssh |Мои итоги. Февраль 2021

- 28 февраля 2021, 23:46

- |

Приветствую.

Февральские результаты торговой стратегии «рациональные инвестиции»

С начала года наш рынок находится в довольно широком боковике. Т.к. стратегия по сути — инвест портфель (хоть и с тайминговыми входами и выходами и переодическим хэджем), она повторяет динамику индекса. Немного радует, что у доходности правое плечо повыше, за счет покупки доллара во второй половине февраля, когда в бумагах началось снижение, но в целом разница мала.

( Читать дальше )

Февральские результаты торговой стратегии «рациональные инвестиции»

С начала года наш рынок находится в довольно широком боковике. Т.к. стратегия по сути — инвест портфель (хоть и с тайминговыми входами и выходами и переодическим хэджем), она повторяет динамику индекса. Немного радует, что у доходности правое плечо повыше, за счет покупки доллара во второй половине февраля, когда в бумагах началось снижение, но в целом разница мала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс